Esquilo

Al nacer Esquilo, un oráculo predijo que moriría aplastado por una casa: Esquilo, para hacer imposible el vaticinio, nunca paseaba por el interior de la ciudad, sino por el campo, donde ninguna casa podía caerle encima. Y un día, mientras estaba sentado al sol en pleno campo, un águila que había cazado una tortuga y la llevaba cogida con las garras, la dejó caer sobre la cabeza del dramaturgo: Y así Esquilo murió aplastado por una casa, la de la tortuga…

Si algo nos enseñan permanentemente los mercados financieros es a no despreciar ninguna posibilidad de movimiento, ni a calificar dichos movimientos como imposibles. Como dice el dicho, los economistas, analistas y gestores de fondos hemos venido al mundo para dejar bien a los astrólogos. De hecho, cuanto más convencidos estamos de que tomarán una determinada dirección, más boletos compramos para garantizar el fracaso de nuestras inversiones. El inversor establece una lucha cruenta entre su yo pensador y su yo espectador. El primero intenta adelantarse a posibles escenarios, planteando situaciones futuras e intentando adelantarse a ellas, y el segundo no mira más allá de lo que ve en las pantallas. Los dos personajes tienen sus pegas y sus beneficios. En mi caso, el yo pensador abogaba al comienzo del año por un movimiento de mero rebote que nos llevara a los niveles de principios de diciembre. En más de la mitad de los índices, ha sido sobrepasado por la euforia de los mercados. Es cierto que todavía hay mercados que no han alcanzado los límites máximos de movimientos que nos habíamos planteado en nuestras primeras cartas de enero ( 11.750 del DAX alemán, 9400 IBEX) otros que están en ese entorno (el 2820 del S&P 500), pero otros los han sobrepasado sin dudar lo más mínimo como el Eurostoxx y el CAC francés (este último está como si el mundo fuera una fiesta post-estreno de una película de Almodóvar). Mi otro yo, más cínico, escéptico y más “carpe diem”, avisaba de que no había señales para ponerse corto a pesar de lo bien razonado que podía estar el argumento del yo pensador. Y en esa batalla seguimos. Una de las máximas del análisis técnico es seguir a los mercados y no intentar que estos cumplan tus planes de guerra.

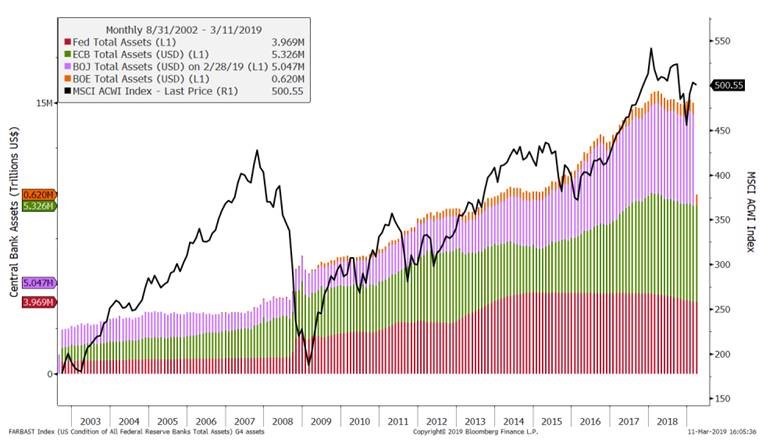

Un poco más abajo, pueden encontrar el gráfico que, a mi juicio está marcando la dirección de los mercados. La marcha de la economía, los resultados de las empresas y la política no dejan de ser el añadido final al helado que hemos pedido. El gráfico refleja el tamaño de los balances de los Bancos Centrales y el índice bursátil mundial. Ambos van de la mano. La caída del año pasado en las bolsas es un fiel reflejo del parón de crecimiento del tamaño conjunto del balance de los Bancos Centrales. Por eso ha sido clave para la vuelta de las bolsas el cambio de sesgo en sus comunicados y en los hechos de los directores de la política monetaria mundial. La FED se ha tomado una pausa en su proceso de subidas y se plantea un parón en su política de reducción de balance (venta de activos en mercado). El Banco de China ha rebajado tipos de interés, y el ECB vuelve a ejecutar su programa de préstamos a las entidades financieras a tipos cero. Nadie se plantea qué significa que el ECB no pueda ni llevar los tipos a cero. Si los Bancos Centrales vuelven a meter pasta, los mercados subirán sin mirar valoraciones. Todo el mundo estará contento, tanto los que compran un 10 años alemán al 0.05%, como los compradores de bolsa, a los que el earning yield gap les sale estupendo. Nadie se preocupará de las derivadas segundas en el futuro. Si vemos los flujos de dinero en los fondos de inversión, no ha habido más que salidas hasta justo la semana pasada, con los vencimientos de derivados trimestrales (50 semanas consecutivas de salidas de fondos de renta variable). En dicha semana, las entradas han sido enormes. Mucha gente no ha participado o se ha creído el movimiento desde principios de año, y está entrando ahora, lo que puede hacer desplegar una onda alcista de incrédulos que llegan con la lengua fuera.

Los bajos tipos de interés volverán a disparar las recompras de acciones por parte de las empresas. Alguna casa ya maneja cifras de recompras superiores a los 900.000 millones de dólares con crecimientos superiores al 15% respecto al año anterior. Es un flujo constante que no entiende de caro o barato.

Mientras, los datos macroeconómicos siguen mostrando debilidad a lo largo del globo y la duda que nos surge es si los datos tan deteriorados que estamos viendo, son un suelo para los próximos meses. Algunos de los vientos de cara que golpearon el año pasado pueden haber perdido su virulencia. Los miedos a la inversión generados por la guerra comercial pueden eliminarse con la firma de nuevos tratados, y veremos si el agujero que provocó el parón de la industria automovilística puede rellenarse de alguna forma. Por ponerlo en cifras, el mundo ha pasado de crecer al 3.8% al comienzo de 2018, a hacerlo al 3% en la actualidad. Ese 3% que puede parecer saludable para nuestra mentalidad europea, sin embargo, revela muchas más inquietudes en otros hemisferios y de hecho, el FMI en muchas publicaciones ha sugerido que crecimientos por debajo del 3% se consideran cercanos a la recesión. Como comentamos la semana pasada, China está poniendo toda la carne en el asador y puede parar el primer golpe, pero tenemos que estar pendientes de lo que pasa en Estados Unidos, que viene de una situación excesivamente boyante por la rebaja fiscal de Trump, y que seguramente tendrá crecimientos bastante inferiores. De momento, el mercado ha hecho una apuesta clara por los brotes verdes. En contra volveremos a tener las altas valoraciones de los activos (en muchos casos en máximos históricos), los niveles de deuda y el ciclo económico languideciendo. Veremos quién gana la guerra final, pero la batalla de momento la están ganando los optimistas.

Buena semana,

Julio López Díaz, 19 de marzo de 2019